Когда в новостях говорят «санкции», люди в первую очередь думают о нефти и газе. Но на практике больше всего это ощущается в самом бытовом вопросе: как теперь отправить деньги за границу, заплатить фрилансеру, помочь родственникам или получить оплату за свой онлайн‑курс? Глобальные трансферные рынки за несколько лет превратились в поле постоянного эксперимента: что ещё сегодня работает, а что «вырубили» вчера.

Ниже — разбор, как сейчас устроены международные денежные переводы под санкциями, какие есть варианты, где риски и как выбирать инструменты в 2025 году.

—

1. Что вообще произошло с глобальными переводами

1.1. Кратко о сломе старой системы

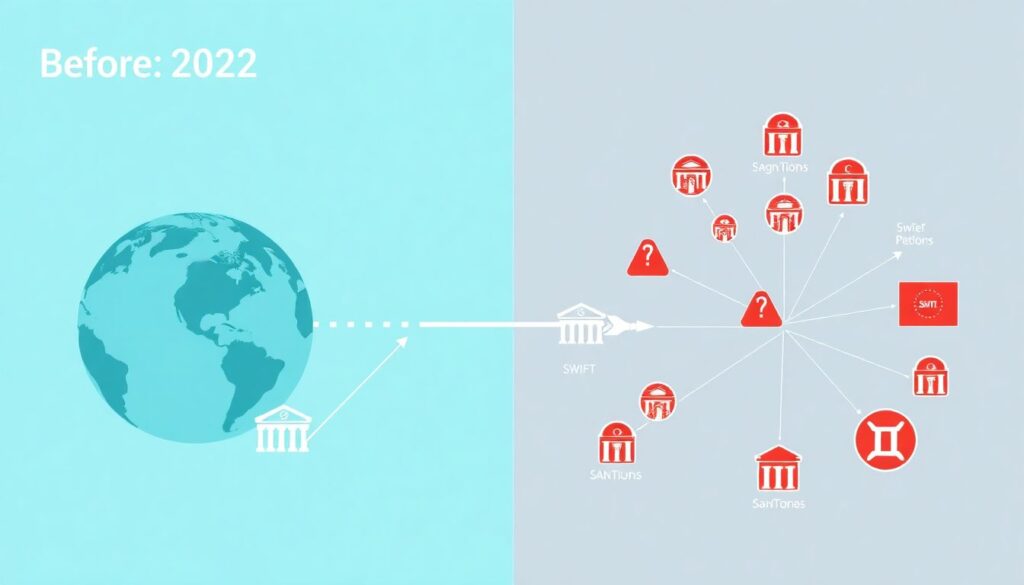

До 2022 года всё было предсказуемо: международные платежи шли по привычным рельсам — SWIFT, крупные банки‑корреспонденты, классические международные платежные системы. Комиссии были понятны, сроки — тоже, а слово «санкции» касалось узкого круга компаний.

Потом часть российских банков отключили от SWIFT, а иностранные финорганизации начали массово закрывать корреспондентские счета. И тут все одновременно поняли: «старый мир» международных переводов закрыт на реконструкцию.

Кейс из практики:

Небольшое IT‑агентство из Казани в 2021 году спокойно получало оплату от клиентов в Германии и Канаде на счёт в крупном банке. В 2022 банк потерял возможность проводить исходящие операции в евро, потом начались задержки с долларами, а к 2023 клиенты банально устали «бороться» с банками и перешли на оплату через финтех‑сервис в США, который делит платёж: клиент платит в евро, сервис конвертирует в локальную валюту и отправляет на российскую карту по внутренним каналам. Юрлицо сохранило клиентов только потому, что очень быстро переехало на смешанную схему платежей.

—

2. Основные подходы к переводам под санкциями

2.1. Банковские переводы через «дружественные» юрисдикции

Самый классический и понятный путь — всё ещё банки. Но уже не прямые переводы «Россия — ЕС/США», а маршрут через страны, которые не поддерживают жёсткие ограничения или действуют мягче.

Чаще всего используют:

— банки в странах СНГ и ЕАЭС;

— финансовые организации на Ближнем Востоке;

— азиатские банки с лояльной политикой к России.

Схема выглядит так: у вас счёт в банке условного «дружественного» государства, и именно он выступает промежуточным узлом. Для зарубежного контрагента это обычный международный перевод, а вы уже сами решаете, как завести деньги в Россию — картой, внутренним переводом, наличными и т. д.

Кейс:

Фриланс‑дизайнер из Санкт‑Петербурга открыла счет в банке Казахстана, куда клиенты из Европы отправляют евро по SEPA. Банк конвертирует в тенге, а дальше она по местной карте снимает наличные в РФ или тратит онлайн. Для клиентов — понятный SEPA‑платёж, для неё — рабочий workaround.

—

2.2. Международные платежные системы и финтех‑сервисы

Вторая ветка — международные платежные системы, до сих пор работающие с Россией, пусть и с ограничениями. Речь не только о глобальных гигантах, но и о новых финтех‑платформах.

С точки зрения пользователя это часто выглядит как «кошелёк» или мультивалютный счёт, к которому можно:

— принимать платежи от клиентов и родственников из разных стран;

— хранить деньги в нескольких валютах;

— выводить средства на карту или локальный банк, иногда через партнёров.

Выбор здесь всё больше определяется не брендом, а конкретными деталями: какие страны поддерживаются, есть ли KYC‑ограничения для россиян, какие лимиты и комиссии. В контексте запроса «как отправить деньги за границу при санкциях» многие люди вообще впервые начинают разбираться, чем финтех‑кошелёк отличается от классического банка.

—

2.3. Криптовалюты и стейблкоины

Крипта стала отдельным «параллельным миром» глобальных переводов. Базовая идея проста: вы покупаете криптовалюту (чаще всего стейблкоины, привязанные к доллару), отправляете её получателю, а он меняет её на свою валюту через локальную биржу или P2P‑площадку.

Криптовалюты не зависят от SWIFT, корреспондентских счетов и санкционных списков в классическом смысле. Но зависимость от платформ остаётся: биржи и обменники под давлением регуляторов вводят свои ограничения.

Кейс:

Программист из Новосибирска получает зарплату в USDT от стартапа в Лондоне. Компания просто отправляет на его криптокошелёк сумму в стейблкоинах, а он через P2P‑сервис продаёт USDT за рубли и выводит на карту. Комиссия получилась ниже, чем у старых международных платёжных систем, но появились новые риски: блокировка аккаунта на бирже, волатильность курса стейблкоина и налоговые нюансы.

—

2.4. Карточные и «серые» схемы

Существуют и гибридные схемы: виртуальные карты зарубежных банков, «дроп‑счета», переводы через знакомых с иностранными паспортами. Формально они действительно помогают обходить ограничения SWIFT для переводов за рубеж, но юридические и налоговые риски здесь максимально высоки.

Для единичных личных переводов такие варианты иногда работают, но выстраивать на них бизнес‑модель или регулярный доход — плохая идея.

—

3. Сравнение подходов: что важно в 2025 году

3.1. Надёжность и устойчивость к санкциям

По устойчивости к будущим ограничениям (если говорить именно о риске «завтра отключат») подходы можно условно расположить так:

— Банки в «дружественных» юрисдикциях — относительно надёжно, но зависит от политики конкретной страны. Если она решит усилить контроль, счета могут попасть под проверку.

— Финтех‑платформы и международные платежные системы, работающие с Россией 2025 — гибкие, быстро адаптируются, но подчиняются регуляторам тех стран, где зарегистрированы.

— Криптовалюты и стейблкоины — технологически устойчивы, но завязаны на биржи, P2P‑сервисы и локальное регулирование. Здесь риски не политические, а инфраструктурные и правовые.

Для бытовых переводов важнее не мифическая «абсолютная защищённость от санкций», а практический вопрос: насколько часто платформа внезапно меняет правила и блокирует аккаунты.

—

3.2. Стоимость и скорость переводов

Коротко:

— банковские переводы через посредников — не всегда дорого, но часто медленно;

— финтех‑сервисы — быстрее и предсказуемее, но комиссии зависят от валют и стран;

— крипта — потенциально самая быстрая и дешёвая, если уже умеете ей пользоваться.

Кейс:

Семья в Москве отправляет деньги сыну, который учится в Турции. Сравнили три варианта:

1) банковский SWIFT через банк в Казахстане;

2) финтех‑сервис с мультивалютным счётом;

3) P2P‑перевод USDT → лира.

В итоге остановились на финтех‑сервисе: SWIFT шёл до 4–5 рабочих дней и иногда «зависал» на проверках, крипта пугала родителей, а у финтех‑сервиса деньги доходили за несколько минут, хоть и с чуть более высокой комиссией, чем при P2P.

—

4. Плюсы и минусы ключевых технологий

4.1. Банковские переводы

Плюсы:

— юридическая прозрачность и привычный формат;

— легче подтвердить происхождение средств;

— больше доверия у контрагентов (особенно корпоративных).

Минусы:

— риск задержек из‑за комплаенс‑проверок;

— возможные массовые блокировки клиентов из «недружественных» стран;

— высокая зависимость от изменений санкционного режима.

—

4.2. Финтех‑кошельки и платёжные сервисы

Плюсы:

— удобные мобильные приложения и быстрый онбординг;

— поддержка нескольких валют и простая конвертация;

— хорошее решение, если нужны лучшие сервисы для международных переводов в условиях санкций именно в бытовом или малом бизнес‑формате.

Минусы:

— платформа может в любой момент ужесточить правила для россиян;

— лимиты на ввод/вывод;

— иногда трудно найти живую поддержку, если возник спор.

—

4.3. Криптовалюты

Плюсы:

— высокая скорость перевода между странами;

— обход традиционных банковских ограничений;

— удобство для фрилансеров и удалённых команд.

Минусы:

— сложность входа для человека без опыта;

— правовой статус в России и других странах до сих пор до конца не определён;

— риск потери доступа к кошельку или блокировок на биржах.

—

5. Практические рекомендации по выбору подхода

5.1. Сначала ответьте себе на три вопроса

Чтобы не утонуть в деталях, полезно начать с простых критериев:

— какова цель перевода: личные нужды, зарплаты, оплата контрактов?

— как часто вы планируете проводить операции?

— из каких стран и в какие страны идут деньги?

Для разовой помощи родственнику подойдёт одно решение, для регулярных платежей от клиентов — совсем другое.

—

5.2. Если вы фрилансер или самозанятый

Чаще всего оптимальна комбинированная схема:

— основной поток — через финтех‑кошелёк или платёжный сервис, где клиенту удобно платить с карт и банковских счетов;

— резервный канал — крипта или альтернативный кошелёк на случай блокировок.

Важно заранее обсудить с клиентом вариант «плана Б»: что делать, если сервис в один день перестанет принимать резидентов РФ.

—

5.3. Если вы владелец малого бизнеса

Для компаний вопрос сложнее — надо учитывать налоги, отчётность и валютный контроль. Один из рабочих подходов:

— открыть юрлицо или счёт в «дружественной» юрисдикции, через который проходят «белые» контракты;

— использовать проверенную международную платёжную систему или банк для входящих платежей;

— минимизировать использование криптовалют напрямую, оставляя их только для элементов, где без них никак.

Кейс:

Онлайн‑школа по программированию перевела продажи на модель: юридическое лицо зарегистрировано в Армении, оплата идёт через местный банк и международную платёжную систему, а преподавателям в России платят через микс: банковский перевод + крипта для тех, кто сам этого просит. Внутреннюю бухгалтерию выстроили так, чтобы российская часть выглядела максимально прозрачно для налоговой.

—

5.4. Личные переводы и помощь родным

Если ваша задача — просто помочь родственникам за рубежом или, наоборот, получать поддержку, лучше искать простые и понятные решения. Подойдут:

— финтех‑сервисы, которые умеют быстро и недорого отправлять деньги между физлицами;

— банки «моста» (например, счёт в стране проживания + перевод в Россию через партнёрский банк);

— в крайнем случае — криптовалюты, если обе стороны уверенно ими пользуются.

Здесь вопрос «как отправить деньги за границу при санкциях» чаще сводится к психологическому комфорту: родителям проще освоить мобильное приложение понятного сервиса, чем разбираться в seed‑фразах и холодных кошельках.

—

6. Юридические и налоговые нюансы

6.1. Доказываем источник средств

Даже если вы нашли способ обойти ограничения, это не снимает вопрос: «А как потом объяснить эти деньги банку или налоговой?»

Общие принципы:

— храните договоры, инвойсы, переписку с клиентом;

— сохраняйте скриншоты переводов и выписки из сервисов;

— фиксируйте курсы конвертации и комиссии.

Это особенно важно, если вы используете криптовалюту как промежуточное звено: в таком случае вам придётся объяснять цепочку «клиент → криптокошелёк → биржа → рублёвая карта».

—

6.2. Линия между оптимизацией и нарушением

Многие «серые» схемы привлекательно выглядят в рекламных каналах: «100% обход санкций, без налогов и отчётности». В реальности они часто нарушают правила как минимум одной из сторон:

— регуляторов той страны, где зарегистрирован банк или сервис;

— российской налоговой;

— самих платёжных систем.

Если вам предлагают анонимные карты, счета на чужих людей или фиктивные договоры, вероятность проблем в будущем крайне высока.

—

7. Тенденции 2025 года: куда всё движется

7.1. Фрагментация вместо единой глобальной системы

Мир международных платежей всё больше раскалывается на блоки: западные, азиатские, региональные. Мегасистемы вроде SWIFT по‑прежнему важны, но параллельно набирают силу национальные и региональные аналоги, а также сетки частных финтех‑платформ.

Ожидаемо, что в 2025 году:

— больше стран будут продвигать свои платёжные каналы «в обход» крупных западных систем;

— новые игроки на рынке будут сразу закладывать мультиюрисдикционную архитектуру;

— регулирование криптовалют ужесточится, но именно в сторону легализации и контроля, а не тотального запрета.

—

7.2. Сближение классики и крипты

Граница между «традиционными» и «крипто» переводами будет стираться:

— стейблкоины станут базовым инструментом международных расчётов для малого бизнеса;

— банки и финтех‑компании интегрируют крипто‑функции как часть своего фронта (кошельки, переводы, хранение);

— при этом AML/KYC‑контроль в этих системах всё равно будет ужесточаться.

То есть вопрос «обход ограничений SWIFT для переводов за рубеж» постепенно трансформируется: люди будут меньше думать о конкретной системе и больше — о совокупности инструментов, встроенных в один интерфейс.

—

7.3. Россия в глобальной платёжной экосистеме

К 2025 году будет более ясно, какие международные денежные коридоры для России стали устойчивыми, а какие — временными.

Вероятные тренды:

— укрепление расчётов в национальных валютах с азиатскими и ближневосточными партнёрами;

— расширение числа стран, где можно легально пользоваться российскими картами или их аналогами;

— появление новых международных платёжных систем, работающих с Россией 2025 года и ориентированных именно на «санкционные» сценарии.

—

8. Итог: как действовать обычному человеку и малому бизнесу

Если всё свести к нескольким практическим тезисам:

— не ставьте всё на один инструмент: всегда держите резервный канал перевода;

— выбирайте не «идеологически правильный» метод, а тот, который подходит под ваш сценарий и страну получателя;

— следите не только за комиссиями, но и за юррисками и удобством — особенно если вы планируете регулярные переводы;

— не игнорируйте вопрос налогов и происхождения средств: сегодня это формальность, завтра — блокировка счёта.

Глобальные трансферные рынки под санкциями уже не вернутся к состоянию «как раньше». Скорее, нас ждёт мир параллельных решений, где каждому придётся собрать собственный «набор инструментов» — от классического банка до криптокошелька. И чем спокойнее и осознаннее вы к этому подойдёте сейчас, тем меньше неприятных сюрпризов получите позже.